Theo nhận định của nhiều công ty chứng khoán, thời gian còn lại của quý II/2020, thị trường chứng khoán (TTCK) đứng trước áp lực giảm điểm nhiều hơn là tăng điểm.

Công ty Chứng khoán Rồng Việt nhận định: “Trong quá khứ, sau khi thị trường tăng mạnh và dòng tiền bắt đầu lan tỏa sang nhóm VNMid và VNSmall, thị trường có xu hướng điều chỉnh ngay sau đó.

Bên cạnh đó, việc gia nhập thị trường trong tuần tạo đáy cuối tháng Ba của một lượng tiền lớn đã giúp tài khoản của nhiều nhà đầu tư tăng hơn 20%. Ðối diện với bức tranh triển vọng kinh tế chưa mấy rõ ràng hiện tại, một bộ phận nhà đầu tư có thể sẽ hiện thực hóa một phần lợi nhuận đầu tư ngắn hạn”. Diễn biến phiên cuối tuần qua cho thấy dòng tiền muốn tìm kiếm những cổ phiếu có lý do hợp lý để tăng, sau khi thoát ra khỏi các cổ phiếu đã tăng mạnh và chưa có thêm cơ sở để kỳ vọng tăng tiếp.

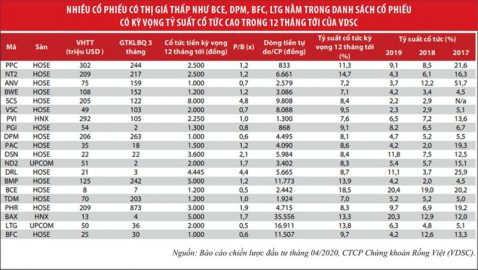

Cổ phiếu KSB tăng trần vào cuối phiên khi nhiều nhà đầu tư chia sẻ lý do rất đơn giản là, với kế hoạch năm 2020 đã công bố, KSB đang giao dịch ở mức P/E chỉ 3 lần, trong khi nhiều cổ phiếu đang ở mặt bằng giá P/E 6 lần. Trong điều kiện nền kinh tế bình thường, một cổ phiếu cơ bản mà P/E quanh 6 lần là có sức thu hút được dòng tiền. Tuy nhiên, ở thời điểm này, yếu tố P/E chưa đủ bởi dòng tiền đang nghỉ ngơi và tìm kiếm thêm các thông tin trước khi đưa ra quyết định mua mới.

Thị trường tuy không còn các cổ phiếu “rẻ đến mức nực cười, hay ngớ ngẩn” – như cách nói của một quỹ ngoại vào thời điểm tháng 3 vừa qua, nhưng vẫn đang ở mức có thể đầu tư dài hạn. Ðơn cử, nhóm cổ phiếu ngân hàng hiện nay có P/E khá thấp, ở mức 6-7 lần, nhưng nhược điểm của nhóm cổ phiếu ngân hàng là không được trả cổ tức bằng tiền mặt trong năm 2020.

Nếu nhìn dài hạn, khi ngân hàng trả cổ tức bằng cổ phiếu và dồn cổ tức bằng tiền cho năm sau thì tỷ suất sinh lời có thể khá tốt. Chẳng hạn, ACB dự kiến trả cổ tức 20% bằng cổ phiếu năm nay và 10% cổ tức tiền mặt, khoản tiền mặt có thể không được trả do chỉ đạo của Ngân hàng Nhà nước, nhưng năm 2020, ACB dự kiến trả cổ tức 25%.

Với mức giá 22.300 đồng/cổ phiếu, P/E 6 lần và cổ tức tích lũy trong 18 tháng tới thì ACB là một lựa chọn hợp lý cho đầu tư trung và dài hạn.

Các cổ phiếu ngân hàng khác như HDB, TCB, VPB đều có lý do cơ bản thu hút dòng tiền, nhất là dòng tiền của khối ngoại, chủ thể thường quan tâm đến tiềm năng tăng trưởng hơn là cổ tức thời điểm nhất thời. Ðáng chú ý là, dù dự báo quý II kết quả kinh doanh của các ngân hàng sẽ phản ánh nợ xấu cao hơn, lợi nhuận thấp hơn dự kiến, nhưng việc giảm lãi suất điều hành cũng sẽ hỗ trợ các ngân hàng.

VPB vừa công bố kế hoạch lợi nhuận 2020 sẽ bằng năm trước chứ không phải tăng trưởng âm như lo ngại ban đầu. ACB trước đại dịch đặt ra kế hoạch tăng trưởng cao lợi nhuận trước thuế. Nếu kỳ Ðại hội sắp tới ACB có điều chỉnh giảm về bằng năm 2019 thì định giá vẫn ở mức hấp dẫn cho đầu tư trung và dài hạn.

Thủ tướng Chính phủ Nguyễn Xuân Phúc vừa công bố, tăng trưởng GDP của Việt Nam năm nay quyết tâm đạt 5% sau khi dịch bệnh tại nước ta đã cơ bản được kiểm soát. Ði qua đại dịch, phía trước phải là hồi phục, dù nhanh hay chậm còn phụ thuộc vào nhiều yếu tố.

Với từng doanh nghiệp, khi lợi nhuận không suy giảm, thậm chí tiếp tục tăng trưởng trong một năm bị ảnh hưởng bởi dịch bệnh, thì nhiều khả năng sức bật sẽ tốt khi nền kinh tế phục hồi hoàn toàn. Vì vậy, khi thị trường điều chỉnh, chốt lời là cơ hội cho những nhà đầu tư tính đến cách lựa chọn cho một chu kỳ đầu tư trung và dài hạn.